中芯国际、华宏半导体等相继传出大砍行业订单,多家IC设计企业受影响。被砍订单多为台湾公司,相关产业链颇受影响。

台媒报道,供应链消息称,由于全球成熟制程产能供不应求,为了将产能优先供给当地企业,华虹半导体已取消多家MCU厂商订单,以台厂居多。另外,中芯国际目前也已确立接单以本土客户为主的策略。消息人士指出,上述晶圆厂大幅削减产能支持,或将影响到数家IC设计厂的全年供货量。

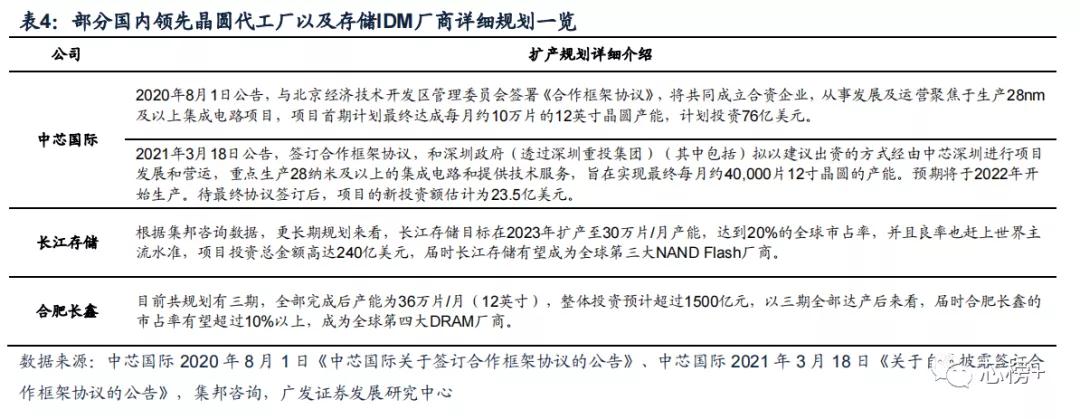

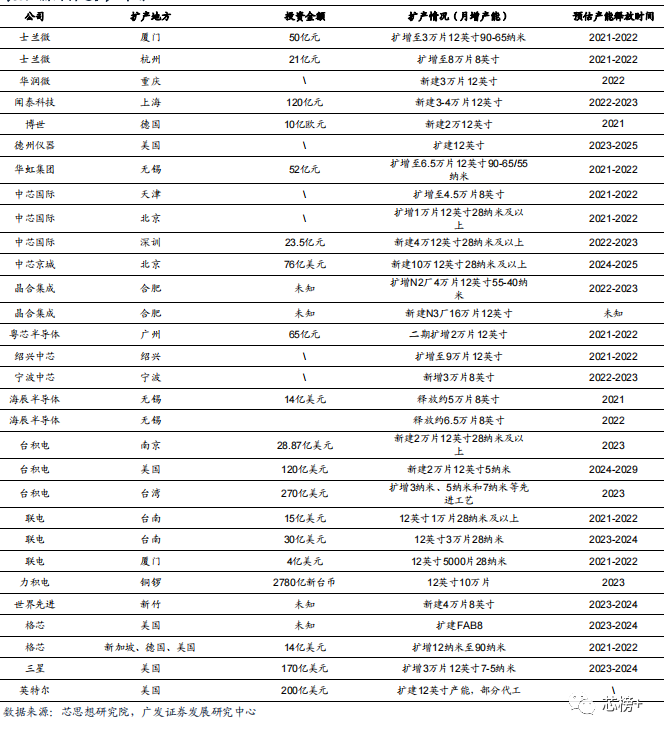

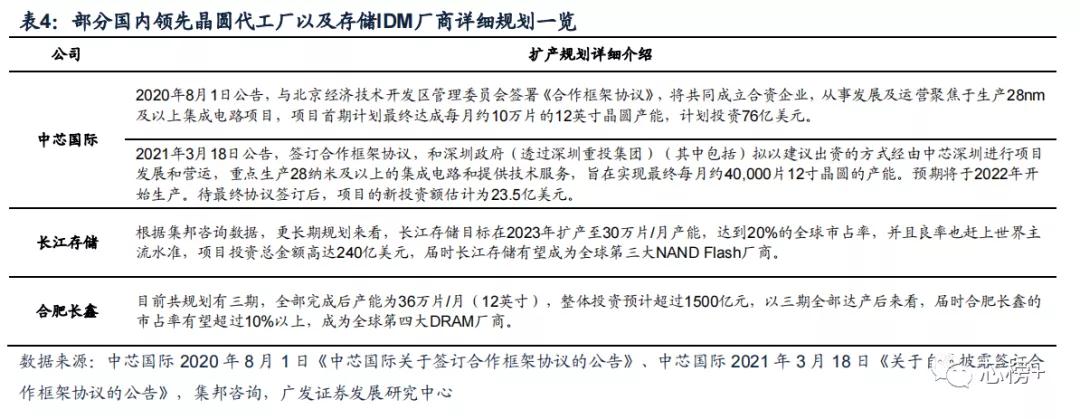

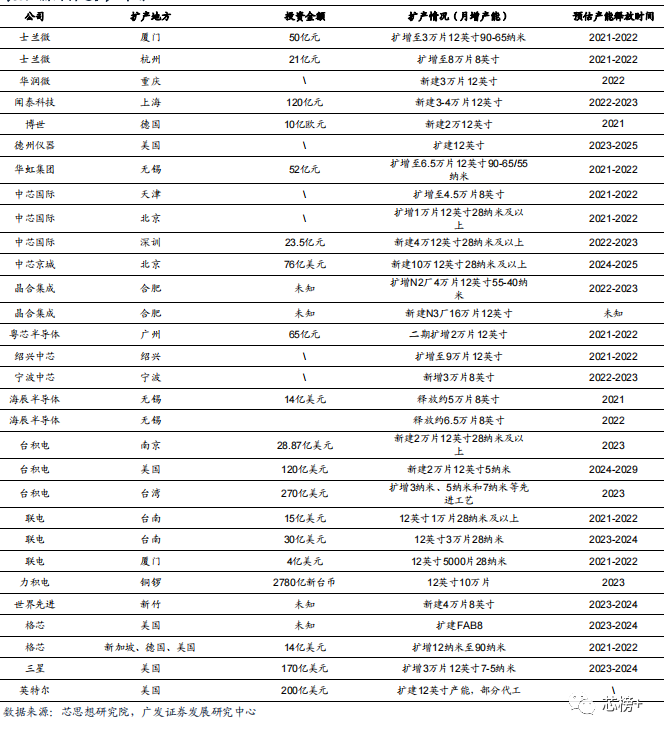

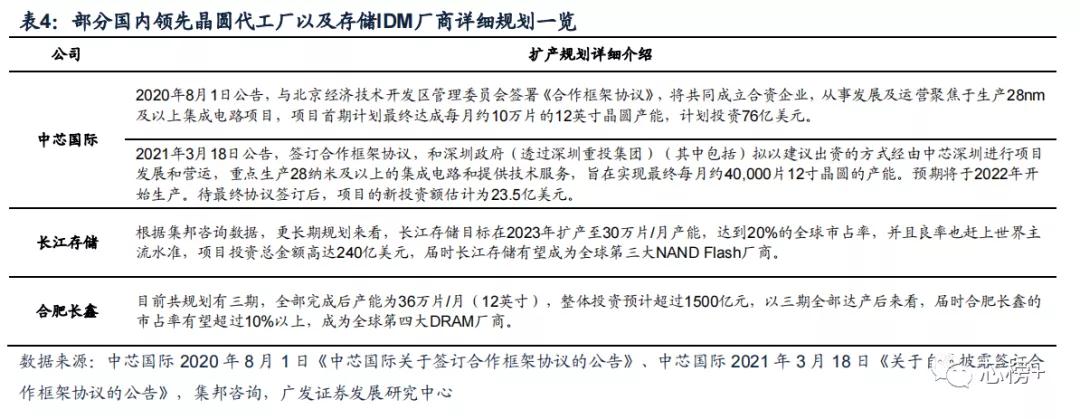

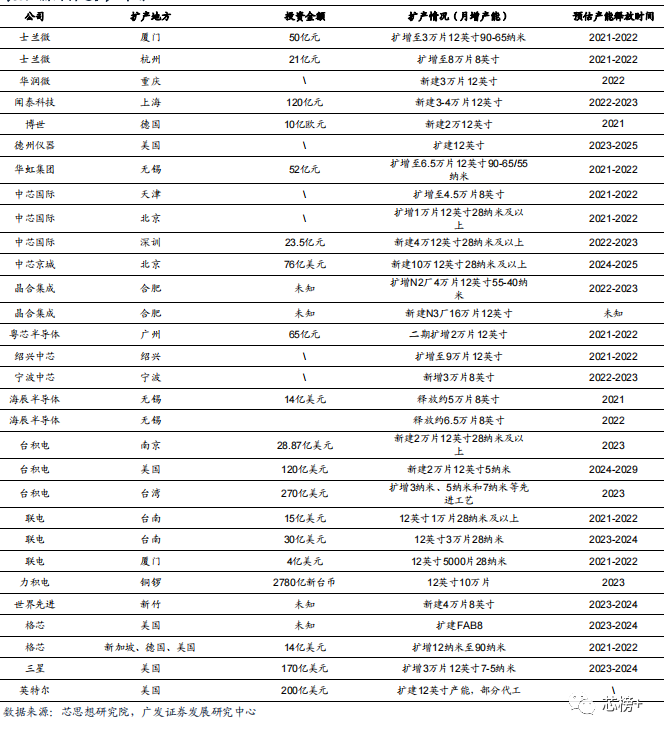

01 中芯国际、华宏半导体大幅削减多家IC厂商订单!台湾《电子时报》报道称,IC设计业者透露,近日中国第二大晶圆代工厂华虹传出大砍多家MCU业者订单,且以台厂为主。而中芯国际亦确立接单以本土客户为主。因此惨遭中厂砍单或仍在排队等待的台IC设计业者,供货缺口至年底恐难如预期收敛,当中虽有部分业者已寻求台厂奥援,但加价购幅度势必全面拉升下,对于下半年获利恐将有所减损。受惠疫情带动在家工作与远距教学等宅应用大增,终端装置需求爆发,加上5G、AI世代全面起飞,致使全球晶圆代工产能供不应求,不只已难大举扩产的8寸厂排队行列看不到尽头,12寸产能也跟着吃紧,由晶圆代工起头,半导体产业链大掀涨价潮。此外,多国汽车业者与车用芯片大厂纷结合国家力量插队争夺产能,再加上美国持续箝制中国半导体自主化,晶圆代工发展减速等因素,成熟制程产能突然成为各方争相抢夺的战略性物资,全面进入由大国政府主导的产能竞赛,在国家力量介入下,欧美日韩,以及台湾、中国,纷大举修正半导体制造战略蓝图。其中,在美国强力实现半导体制造目标下,英特尔除宣布委外代工、重返晶圆代工战场外,同时还有大型的生产制造扩充计划,并计划至欧洲设立新厂;德国博世也在德国启动了10亿欧元晶圆厂。

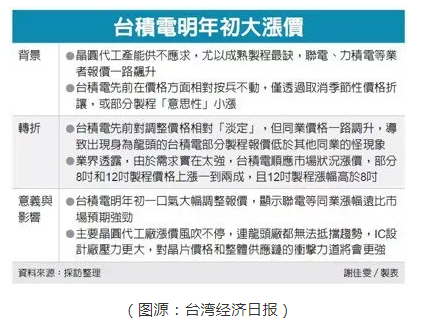

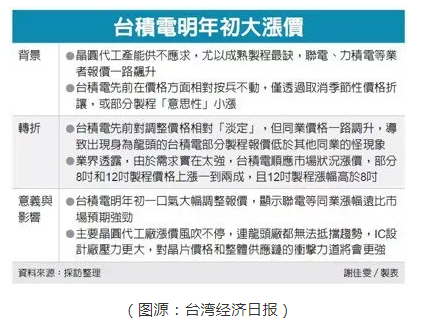

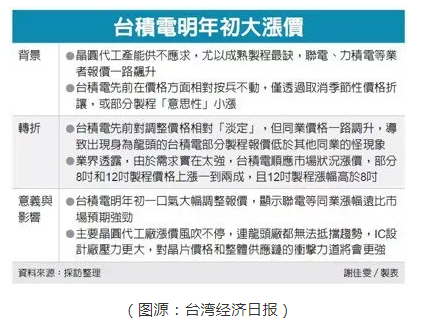

市场调研机构集邦咨询(TrendForce)6月数据显示,第一季度十大晶圆代工厂总产值达到历史新高,环比增长1%,达到227.5亿美元。受益于终端需求旺盛,2020年起,晶圆代工产能便供不应求,各大厂商纷纷上调晶圆售价及加大产能投资。1、台积电12英寸晶圆从今年4月开始调涨价格,每片约涨400美元,涨幅达25%;2、中芯国际从3月份开始也在调整芯片价格,涨价幅度大约在15%~30%之间。3、联电将在7月份再次调涨28nm制程12寸晶圆代工产品价格,涨幅约13%。4、力积电,在7月2日召开的股东大会上,董事长黄崇仁表示,明年产能已被客户预订一空,一片都不剩。近日,据台媒《经济日报》报道,多家晶圆代工厂决定在第三季将报价再度上调30%,相较于今年一二季度平均涨价15%的情况,在传统三季度行业的销售旺季时节,晶圆厂涨价意愿更加强烈,而且这种涨价将会持续进行,市场认为30%的涨价幅度已超预期。报道称,IC设计业者透露,明年初晶圆代工价格已经敲定,不仅联电8英寸和12英寸的晶圆代工价格续涨,晶圆代工龙头台积电也涨价,部分8英寸和12英寸制程价格上涨一到两成,且12英寸制程涨幅高于8英寸。台积电表示,不评论价格问题。

不仅如此,多数芯片产品都面临着不同程度上的货期延长,价格呈现上涨趋势,功率半导体领域也不例外。其中,英飞凌的通用晶体管、低压MOSFET和IGBT产品货期最长达52周,高压MOSFET货期也达到26至40周,价格呈上涨趋势;另外包括安森美、美高森美、罗姆、安世半导体在内的功率半导体厂商,旗下IGBT、二极管、晶体管、低压MOSFET、整流器等众多产品的供货周期都达到16至52周,而这些功率半导体正常的供货周期基本在8周左右。

眼下,全球半导体制造商正在积极扩大产能,以缓解供应链短缺情况。SEMI发布最新的晶圆厂预测,该行业将在2021年和2022年分别新建19座和10座大批量半导体晶圆厂。

这些晶圆厂的设备支出应超过1400亿美元。中国大陆和台湾将各有8座新晶圆厂,其中美洲6座,欧洲和中东3座,日本和韩国各2座。

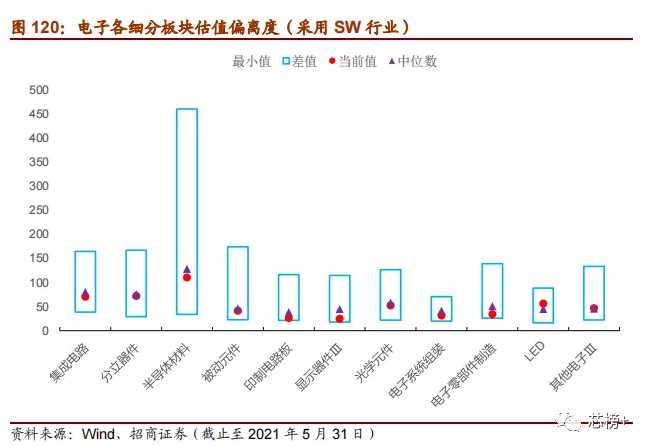

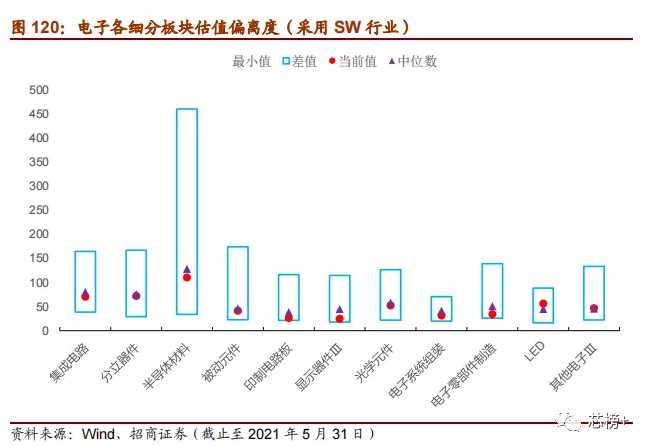

产业链跟踪:全球晶圆厂扩产背景下,设备和材料板块业绩确定性强1、设计/IDM 方面,智能硬件及物联网需求的爆发将拉动智能处理器的需求,我们认为可以关注产能紧张局面下国内智能处理器厂商的机会;模拟景气度仍然较高,海外巨头德州仪器和 ADI21Q1 业绩增速超过 20%;射频领域关注二级市场新入局玩家,东方银星参股武汉敏声布局射频滤波器,艾为电子募投项目投入射频产品的研发;豪威再推新品 OV60A,同时用于 VR/AR 的 CIS 贡献增量市场。2、代工方面,产能利用率维持高位。中芯国际发布 21Q1 财报,营收 11.04 亿美元,环比+12.5%/同比+22.0%,环比增长超前期指引,主因晶圆出货量价齐升,产能利用率提升至 98.7%;华虹半导体发布 21Q1 财报,营收 3.05 亿美元,超前期指引值 2.88 亿美元,主因 12 寸产能扩充及 ASP 提升,产能利用率提升至 104.2%。 3、封测方面,打线封装、SiP 和面板驱动 IC 等封测需求预计到今年底仍强劲,但是上游晶圆厂供应不足或限制封测厂商业绩成长幅度,另外上游 IC 载板产能紧张亦提升了封测成本,台湾三大 ABF 载板厂商欣兴、南电和景硕的产品交期持续拉长至 40-50 周。 4、设备和材料方面,20 年初以来北美半导体设备出货额保持较高增速,4 月份出货额再创历史新高;光刻胶大厂信越化学 KrF 光刻胶产能不足,加速光刻胶国产替代进度,多家晶圆厂加速验证导入国产 KrF 光刻胶。 5、EDA 及 IP 方面,需求依旧强劲,海外龙头营收上新台阶