从晶圆代工龙头厂产品产能策略看半导体需求趋势

来源:芯八哥 作者:Joey

近日,市场上关于芯片涨价、缺芯缓解、产能过剩等各种消息不绝于耳,令人迷惑。现在半导体到底处于什么周期节点?晶圆代工厂产能松动了吗?半导体供应链未来趋向如何?一线龙头厂商的看法怎么样?下面由芯八哥来一一给大家梳理。

消费单子需求疲软,砍单降价风暴持续扩大

由于受疫情反复、高通胀、地缘冲突等影响,全球经济复苏趋弱,人们对智能手机、PC及平板电脑等消费电子的需求不断减弱,出货量与砍单压力纷至沓来。

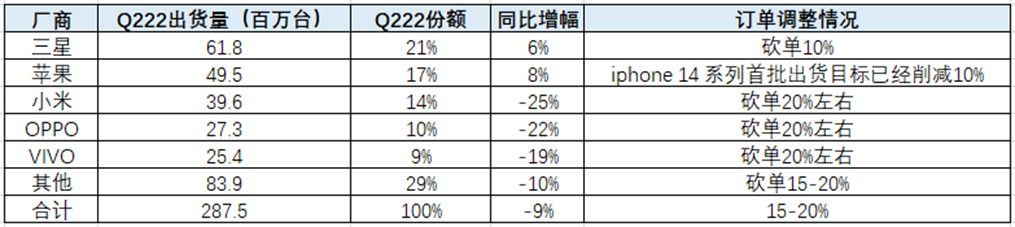

根据Canalys的数据,2022年第二季度全球智能手机出货量减少至2.87亿台,是疫情爆发以来2020年第二季度后的季度最低点。中国方面,据中国信通院的数据显示,在2022年1-6月,国内市场手机总体出货量累计为1.36亿部,同比下降21.7%。其中,5G手机出货量为1.09亿部,同比下降14.5%。

手机市场的疲软并不是从今年才开始。事实上,自2016年中国手机出货量达到高点开始,手机就已经进入了下行通道。就今年情况来看,除了受疫情、零部件涨价等外部因素影响外,从用户体验角度来看,由于当前手机创新已进入瓶颈期,只能通过小细节更新换代,这并不能给用户带来太大的换机动力。数据显示,中国用户的平均换机周期已达到31个月。毫无疑问,当前市场需求萎缩的状况已经让整个行业陷入困境之中。

除了出货量下滑之外,各种砍单消息也不断充斥着市场。苹果分析师郭明錤指出,由于需求疲软,累计至今中国大陆手机品牌厂已下砍手机订单2.7亿台,并表示继续看坏安卓阵营手机供应链,旧款后续还会继续降价出售。

2022年第二季度,全球主要厂商智能手机出货量和订单调整情况

资料来源; Canalys,芯八哥整理

这已不是其首次发表砍单消息,此前郭明錤就曾指出,国内各大安卓手机品牌今年以来已削减约1.7亿部订单,占2022年原出货计划的20%左右。短短一个多月国内安卓品牌手机便砍掉约1亿部订单,而订单的削减对于本就出货量下滑的5G芯片、镜头、摄像头模组等供应链厂商造成了进一步的冲击。

值得一提的是,除了安卓阵营之外,全球消费电子龙头苹果也放出砍单信号。根据台媒报道,台积电三大客户苹果、AMD、英伟达集体下调订单。其中,苹果iPhone14系列量产已经启动,但首批9000万台出货的目标已削减一成。

除了手机外,消费电子的PC市场也是砍单的重灾区。据工商时报称,市场传出戴尔紧急通知面板厂,自7月起监视器和笔电面板第三季订单下调50%,包括京东方、LGD、友达、群创、华星光电、夏普等厂商都受到影响,而且不管之前签的供货及数量保证协定,为了控制财务库存及避免存货跌价损失,通通直接下调。

消费电子出货连下滑、砍单对供应链造成的影响情况

资料来源:芯八哥整理

随着消费电子芯片砍单降价风暴扩大,先前价格相对硬挺、供不应求的MCU也开始出现报价雪崩潮,尤以台厂锁定的消费型应用价格压力最大,大陆市场更传出全球前五大MCU厂产品价格腰斩的消息,新唐、盛群、松翰等业者后市承压。

观察下半年走向,除显示驱动芯片需求持续下修未见起色,智能手机、PC、电视相关SoC、CIS与PMIC等周边芯片亦着手进行库存调节,开始向晶圆代工厂下调投片计划,未来或许会波及更多的细分领域。

8英寸产能下滑最为明显,库存调整小周期预计将持续到2023年上半年

消费电子终端的需求不振,产业链大幅砍单,其影响已经开始从下游终端厂商向上游晶圆厂代工厂传导,从这些厂商最新的业绩说明会或许能窥见一二。

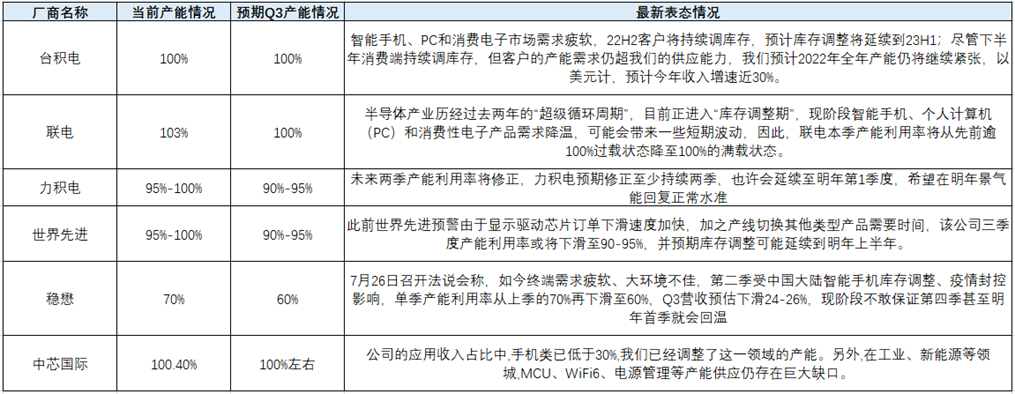

近日,台积电、联电、力积电、世界先进、稳懋等晶圆代工厂陆续召开了今年第2季的业绩说明会。在会上,多家公司负责人都发表了其对未来产能演变趋势的看法。

全球主要晶圆厂业绩说明会关于产能最新表态情况

资料来源:芯八哥整理

台积电方面,22Q2营收新台币计算环比增长8.8%,美元计算环比增长3.4%,主要受益于Q2强劲的HPC、IoT和汽车需求;毛利率环比增长3.5pcts至59.1%,略高于预期,主要受益于更有利的汇率、成本改善以及涨价;营业利润率环比增长3.5pcts至49.1%,与毛利率增长一致。

台积电表示:“从近期景气度看,22Q2增长主要受益于HPC、IoT以及汽车的强劲需求。展望Q3 ,5nm和7nm将持续贡献需求。库存方面,智能手机、PC和消费电子市场需求疲软,22H2客户将持续调库存,预计库存调整将延续到23H1。”

有投资者在会上提问:“您认为至2023年上半年的库存调整周期会像2018-2019年那样吗?”公司回答道:“这次也是典型的周期调整,库存调整可能会持续几个季度至2023年上半年,但这次不会像2018年那样的大衰退周期的调整。”

力积电方面,总经理谢再居在线上业绩说明会上指出:“消费端需求下滑,公司未来两季产能利用率将修正。至于修正多久,因个别客户及产品结构不同而异,目前难断定会有多长,预期修正至少持续两个季度,也许会延续至明年第1季度,希望在明年景气能恢复正常水准。”

据了解,力积电2022年第2季营收为218.32亿元新台币,季增5.4%、年增42.4%。因力积电来自消费电子的营收占比高,也是先前涨价最积极的晶圆代工厂之一,随着周期转弱,议价能力将开始反转。此前摩根士丹利已经将力积电的投资评级调整为“劣于大盘”,并且目标价由49元新台币下调至40元新台币。

从世界先进公布的财报来看,该公司第二季度营收为153亿元新台币,季增13.4%,年增50.59%;税后纯益48.86亿元,季增19.4%,年增87.78%。不管是营收还是净利润再创历史新高。

公司营运长尉济时指出:“尽管二季度单季营收创下历史新高,但由于近期受到电视、NB、PC、手机需求不振,显示驱动芯片订单下滑速度加快,加之产线切换其他类型产品需要时间,公司三季度产能利用率或将下滑至90-95%,并预期这一调整时间可能延续到明年上半年。”

联电方面,公司第二季度营收为213.3亿元新台币,季增8%,年增79%,毛利率达46.5%,优于原先预期的近45%。除了公布财报,联电总经理王石还表示:“半导体产业历经过去两年的‘超级循环周期’,目前正进入‘库存调整期’,现阶段智能手机、个人计算机(PC)和消费性电子产品需求降温,可能会带来一些短期波动。因此,联电本季产能利用率将从先前逾100%过载状态降至100%的满载状态。”

值得强调的是,作为以消费电子为主营业务的全球最大砷化镓代工厂稳懋,在消费电子的持续疲软下,公司业务遭受了重创,单季产能利用率从上季的70%再下滑至60%。从营收数据上来看,稳懋第二季营收达52.97亿元新台币,季减5.36%,年减14.5%;营益率14.1%,季减2.26个百分点、年减8.64个百分点。

展望第三季,稳懋认为,除光通讯应用有望回升之外,整体运营仍低迷,主因受安卓(Android)智能手机库存调整的大环境影响,整季营收预估较第二季再下滑24-26%,毛利率也将受产能利用率减少拖累,预估将跌破3成,达约21-23%。

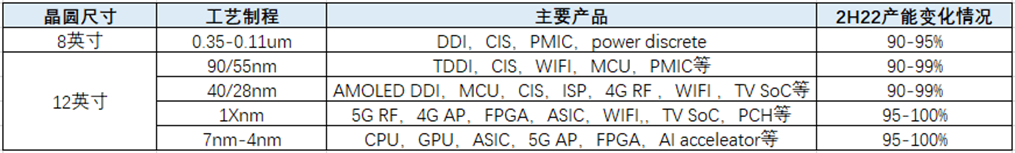

从具体的产线情况来看,TrendForce表示,这一波砍单现象同步发生在8英寸及12英寸厂,制程包含0.1Xμm、90/55nm、40/28nm、甚至先进制程7/6nm亦难以幸免。不过,不同晶圆尺寸、不同工艺制程产品的产能利用率情况不一,具体问题要做具体的分析。

不同晶圆尺寸、不同工艺制程产品的产能利用率变化情况

资料来源; TrendForce;芯八哥整理

其中,产能利用率下滑最明显的可能是8英寸晶圆制程节点(含0.35-0.11μm)。据了解,该制程产品主要为Driver IC、CIS及PMIC等,其中Driver IC受到电视、PC等需求直接冲击,投片下修幅度最为剧烈。下半年整体8英寸厂产能利用率将大致落在90~95%,其中部分以制造消费型应用占比较高的晶圆厂,可能须面临90%的产能保卫战。

12英寸方面,由于成熟制程12英寸产品更为多元,因此整体来说产能利用率尚能维持在95%上下的高稼动水位,与过去两年动辄破百的稼动率相较,产线运作逐渐趋于健康平稳;先进制程上,主要以生产CPU、GPU、ASIC、5G AP、FPGA等产品为主,终端应用仍以智能手机及高性能运算(HPC)为主,受益于 HPC相关产品仍然维持稳定的拉货力道,预测其产能利用率将因产品组合的转换略微下滑至95~99%。

为了不让有效产能闲置,进而维持较高的产能利用率,据此前媒体报道,已有中国大陆晶圆代工厂商开始打响了降价第一枪,降价幅度达10%,由此也影响部分台湾晶圆代工厂针对特定制程的“优惠价”,以防订单流失的情况,等于是变相降价。

对此,业内人士指出:“目前大陆晶圆代工厂的确传出有降价的情况,不过降价的对象主要是以8吋晶圆为主,降价的幅度在10%上下,降价的原因是为了避免产能利用率有大幅滑落的情况出现。此外,受这一波调整周期的影响,包括台积电、联电及力积电等头部代工大厂2022年度资本支出已经延后,并且在一定程度上削减了原计划的资本支出金额。”

多元化布局,动态调整产品、产能结构方能穿越周期

尽管消费电子需求疲软,但东边不亮西边亮,比如HPC、汽车芯片、工业控制、AIOT等领域目前仍然处于火热的情况,半导体行业的“冰与火之歌”正在上演。

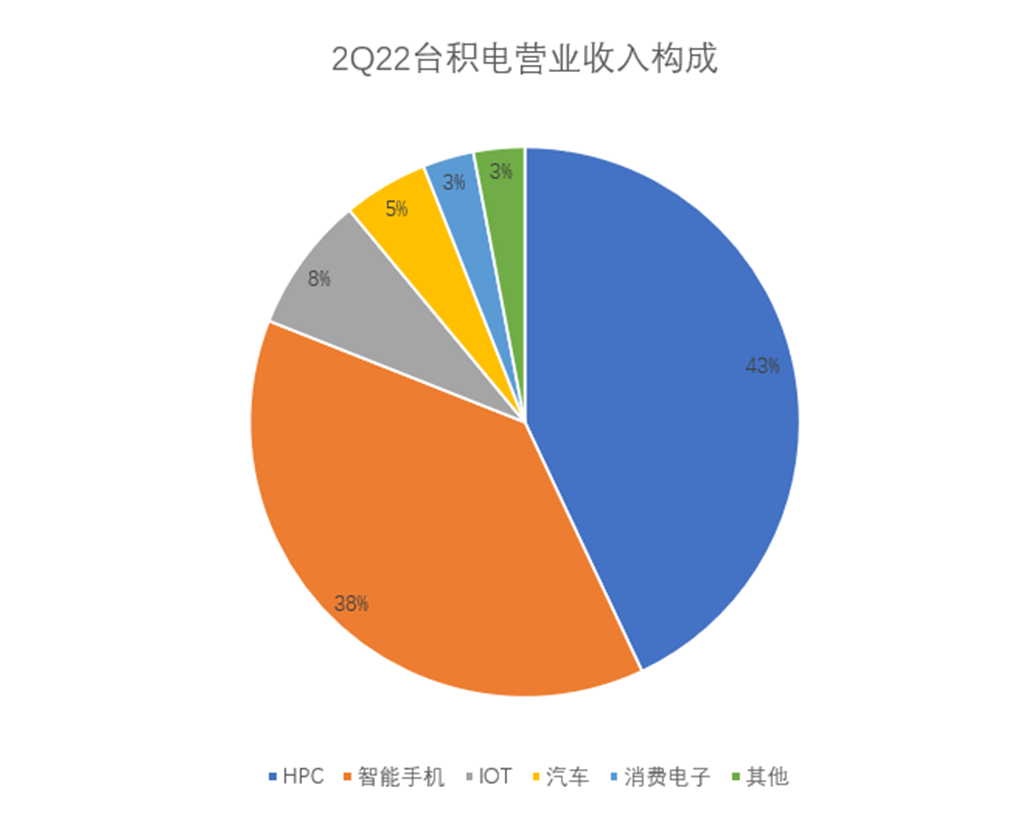

以全球晶圆代工龙头台积电为例,其营业收入的来源多种多样,并不单纯的依赖于消费电子。从其披露的营收应用构成来看,六大应用平台均有所增长。其中,HPC收入占比43%,环比增长13%;手机收入占比38%,环比增长3%;IoT占比8%,环比增长14%;汽车收入占比5%,环比增长14%;消费电子收入占比3%,环比增长5%。从上述数据可以看出,HPC的收入早已经超越手机成为台积电主要的营业收入来源。

资料来源:台积电;芯八哥整理

在谈及对本轮产能调整的看法时,台积电明确指出,本轮调整是一个正常的小周期调整,内部也在采取行动为各种情况做好准备,不认为会出现2008年那样的大幅下滑情况;公司正积极解决上游供应链问题,同时动态协调公司晶圆产能,并保持与客户的紧密沟通,以保证能够支持下游客户的需求。由于HPC、汽车等领域需求旺盛,台积电预计2022全年自身产能保持紧张,1H23产能利用率仍将保持健康水平。

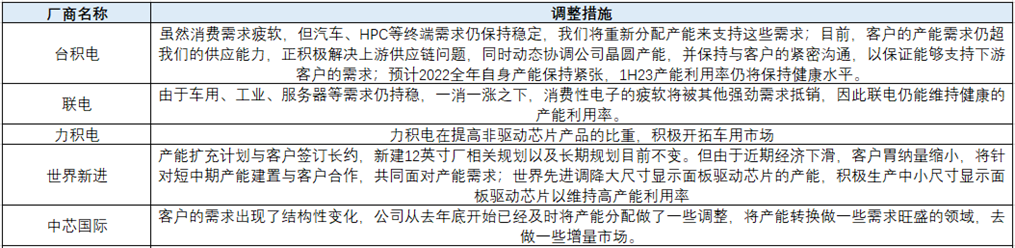

晶圆代工厂针对消费电子砍单所做出的调整措施

资料来源:芯八哥整理

此外,台积电还表示:“公司的资本支出和产能规划基于市场的长期结构性需求,而非近期因素。我们正在与客户合作,规划长期产能,并投资于先进节点,我们对长期增长仍然充满信心。凭借领先的技术、产能和客户的信任,台积电有能力从5G和HPC相关应用的结构性大趋势中获得多年的强劲增长。我们预计未来几年以美元计长期收入复合增速在15%-20%之间。”

除了台积电之外,中芯国际董事长高永岗日前也表示:“客户的需求出现了结构性的变化,公司从去年底开始已经及时将产能分配做了一些调整,将产能转换做一些需求旺盛的领域以及一些增量市场。”

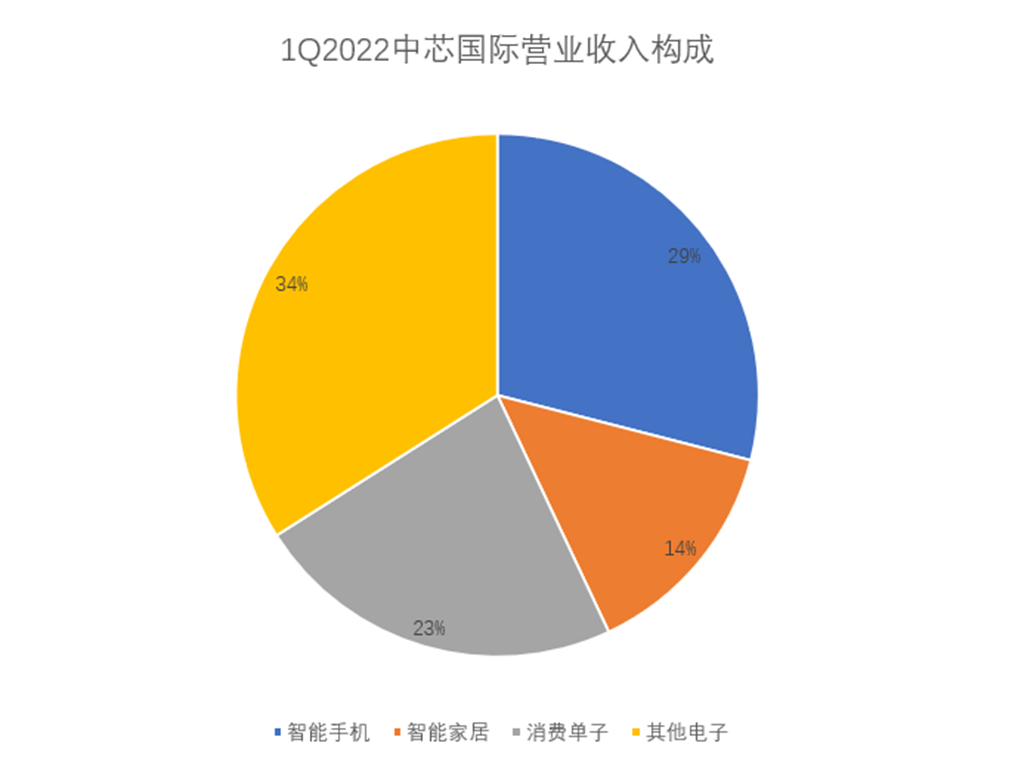

从中芯国际的营收构成来看,中芯国际智能手机业务在该公司今年第一季度的营收占比仅为28.7%,去年第四季度则为31.2%,即便智能手机营收占比出现小幅下滑,但中芯国际的产能利用率并未像外界猜测般出现下降,反而从去年第四季度的99.4%上升至100.4%。这也意味着,中芯国际早已开始对产能分配进行了切换。

资料来源;中芯国际;芯八哥整理

原厂方面,联发科董事长蔡明介此前在股东会上指出:“联发科的产品,采用制程涵盖3纳米、5纳米、6纳米、7纳米到28纳米以上的成熟制程,不同技术节点,有不同状态,今年整体晶圆产能虽比较充足,但还是有不少项目,仍面临晶圆代工产能短缺,公司会针对不同技术节点做动态调整。”

另外对于近期消费市场的疲软,蔡明介表示,市场消费不会不见,下一波需求还在,联发科面临市场诸多变数,进行滚动式调整,公司中长期维持成长是没有问题的。

结语

经过过去一年“缺芯涨价”的大行情后,整个半导体行业供需趋势已经从全面紧缺向结构性紧缺转移。消费电子、手机等存量市场进入了去库存阶段,而HPC、高端物联网、新能源汽车、工业等增量市场尚未建立足够的库存,此时则需仰赖晶圆代工厂本身对产品应用的多元布局及资源分配,以度过全球性高通胀带来的消费电子库存小周期调整危机。

不过这一波小周期的调整,并不改变始于2020年半导体整体大周期的上行趋势。尤其是拥有多元化产品线布局的晶圆代工厂,在大浪淘沙中更有可能穿越周期的迷雾,从而做大做强。