NAND闪存及控制器的市场趋势

[转载]原文链接:https://product.dzsc.com/news/2023-01-11/232277.html

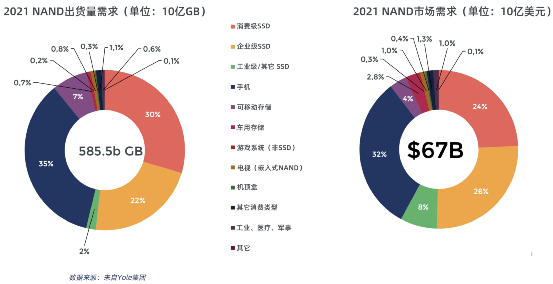

据欧洲半导体分析机构Yole发布的报告显示,2020年起,NAND闪存市场发展趋势保持稳定增长,2021年,NAND闪存市场份额达到了近670亿美元(见图1),同年,NAND闪存总容量也达到了5855亿GB的市场需求(见图2),其中,手机和消费级SSD仍然是主要的需求群体,紧随其后的则是企业级SSD。

图1

图2

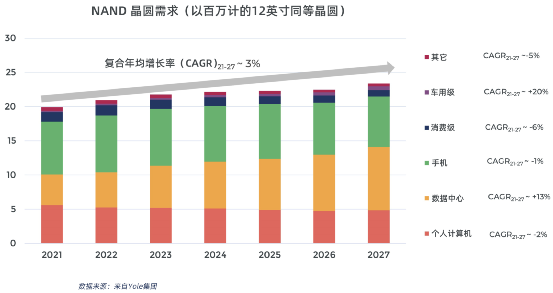

2021年至2027年,以百万计为单位的NAND晶圆复合年均增长率(CAGR)为3%(见图3),其中,汽车应用增长快,CAGR为20%;其次则是数据中心,其CAGR为13%。

图3

如图4所示,三星(Samsung)在SSD和手机市场中占据主要份额,其次是铠侠(Kioxia)和西部数据(WesternDigital)。

三星专注于SSD和手机市场,其市场份额合计超过了70%,而移动存储和消费两个领域,则由铠侠、西部数据和美光主导,其市场份额合计将近80%。

图4

据统计,2021年,全球SSD出货总量达到了3.86亿套,前三的仍是三星、西部数据和铠侠(见图5)。

说明:

1.光宝科技(LITE-ON Technology)的SSD业务于2020年7月被铠侠收购,后成为铠侠的子公司——固态存储技术公司(SSTC)。

2.2022年1月,SK海力士成立了Solidigm技术公司,负责管理新收购的英特尔NAND业务。

二、不同接口的SSD出货量分析

目前市场上SSD主要有两种:一种是SATA SSD,另一种则是PCIe SSD。但是与SATA SSD相比,PCIe SSD的性能有成倍提升。随着市场存储需求的变化,以及PCIe SSD技术的改进,PCIe 3.0 SSD呈快速上涨趋势,并已然成为市场主流。

目前,机器学习、数据分析和高性能渲染等新兴应用正在推动PCIe SSD的发展。预计2022年至2026年,市场将呈现PCIe 3.0、PCIe 4.0和PCIe 5.0 SSD同堂的局面

三、闪存控制器的市场分析

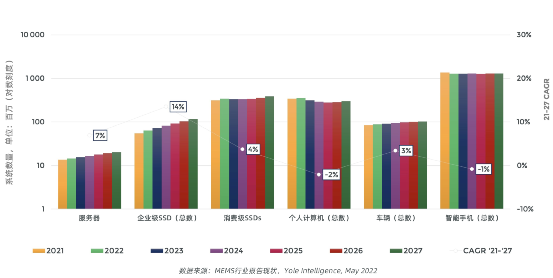

消费级&企业级SSD和智能手机仍将是重要的终端应用系统,它们将成为未来十年闪存控制器市场增长的主要驱动力。就销量而言,企业级SSD代表了增长快的细分市场,其复合年均增长率为14%,其次是服务器和消费级SSD。(见图7)。

图7

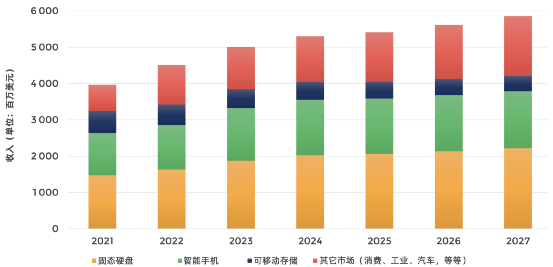

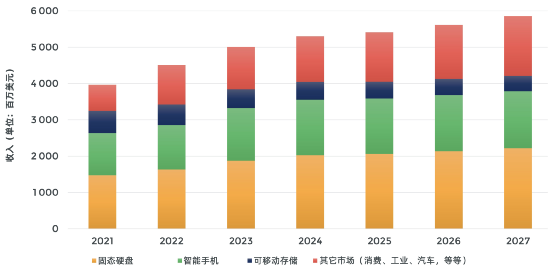

闪存控制器对终端应用系统来说非常重要,主要涉及SSD,智能手机,和可移动存储,以及如工业、汽车等其它市场。按照终端应用系统划分,2021年闪存控制器市场份额为40亿美元,出货量约为32亿套(见图8)。

图8

如图9所示,固态硬盘和智能手机的市场营收领先于其它的终端应用系统。据统计,2021年,固态硬盘市场营收大约为13.6亿美元,而智能手机的市场营收将近11.6亿美元。但其它市场迅速增长的市场份额也不容忽视。

图9

如图10所示,智能手机和其它市场的出货量位居前列,分别为35%和31%。不过由于未来工业和汽车等市场对大容量存储需求的增加,其它市场的需求将保持持续上升的趋势。

图10

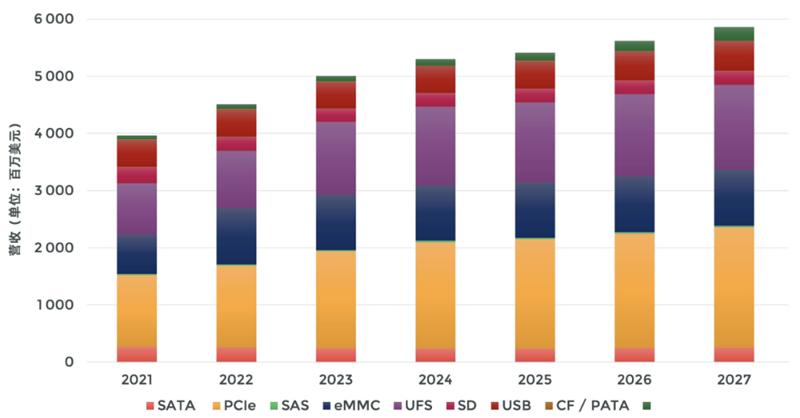

按市场主流接口协议划分,PCIe控制器贡献了主要的市场份额,预计2027年,其市场营收预计将达到近20亿美元;紧随其后则是UFS,未来几年也将迎来其快速的增长时期。

图11

从出货量来看,eMMC仍然占据了市场的主导地位,其次是快速增长的UFS,PCIe则排列其后。

图12

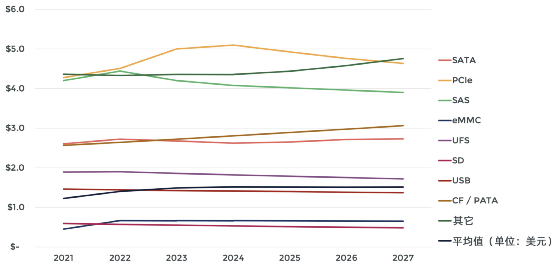

从闪存控制器销售单价来看,PCIe单价。

图13

根据Yole 2022年第二季度调研得出,用于手机&消费类的,以及固态硬盘的闪存控制器比用于汽车、工业、国防或航空航天市场的同等控制器更便宜,因后者在工作负载特点方面(例如:温度、随机/顺序读写比例、单次读取/写入数据包大小、数据访问频率和时长)更具有挑战性。

图14

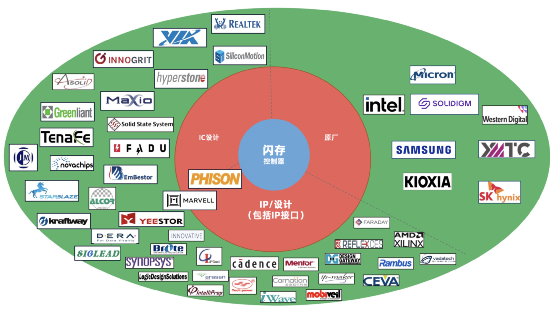

四、闪存控制器行业玩家分析

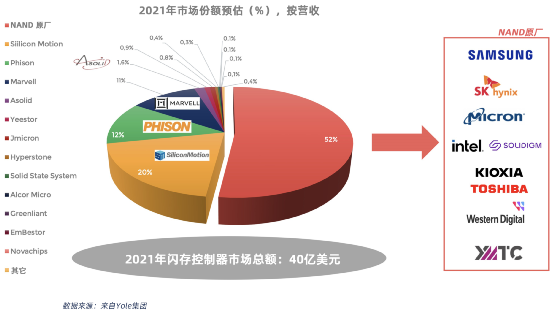

闪存控制器行业玩家主要有三种类型:NAND制造商,闪存控制器供应商,以及IP设计和服务提供商。

图15

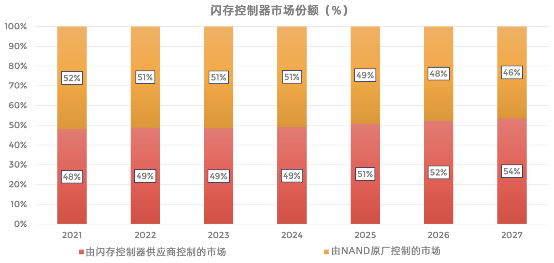

那么NAND制造商,即行业巨头(如:三星、铠侠、西部数据、海力士、美光等)一直占据着将近一半的市场份额,未来5年将存在下降的趋势(见图16)。

图16

2021年40亿美元的闪存控制器市场份额,NAND制造商占据了52%市场份额(见图17)。

图17

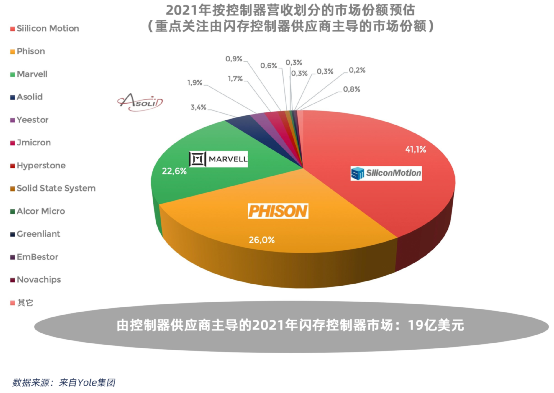

剩余的48%的闪存控制器市场份额,则主要由闪存控制器供应商和其它公司占据。(见图18)。

图18

从2021年闪存控制器的营收来看,市场份额第二的Phison,市场营收达到22亿美元,;而市场份额的Silicon Motion,其总营收则位居第二。

值得一提的是,近年来,Marvell一直专注于闪存控制器业务,是领先的闪存控制器供应商。目前,他们决定减少参与闪存控制器的投入,并开始专注于企业,网络和数据中心的ASIC设计。

图19

重要说明:

我们无法直接获得Marvell控制器的营收数据,其市场份额目前是基于Yole市场方法论估算的,该方法论依据于自上而下和自下而上的市场分析评估。

观点:

除了从闪存控制器供应商(如:Silicon Motion、Phison、Marvel等)购买控制器IC外,NAND制造商在大多数情况下,还利用代工服务(如:UMC、TSCM)生产制造自己的控制器。NAND制造商正更频繁地将他们主流市场和中低端的控制器需求进行外包,而他们仍在高端控制器市场中持续投入研发。

闪存控制器供应商共占据了固态硬盘控制器市场约40%的市场份额。NAND闪存制造商(七大原厂)占据了整个固态硬盘控制器市场60%的市场份额,他们内部都有专门的控制器团队。

总而言之,NAND制造商通常会在NAND技术出现重大变化或开发新的存储应用市场时自行研发控制器,缩短市场培育周期,加速NAND技术研发成果转化和市场回报。而对于eMMC、USB、SD等更多产品,超过50%的客户更倾向于闪存控制器供应商。(如Phison和Silicon Motion等第三方供应商)。

eMMC市场过去主要基于智能手机。目前,eMMC产品正在消费电子和工业应用等多个市场中被采用,如流媒体设备(Roku、Apple TV)、智能音箱(Alexa、Siri),以及机顶盒所采用。

近年来,Marvell一直专注于控制器业务,他们决定减少参与闪存控制器的供应,并开始作为ASIC设计服务的提供商。同时,他们将更多研发资源投入在领先的接口协议上,如PCIe Gen 5和Gen 6。

在近几年中,由于NAND闪存制造商订单的增加,Silicon Motion获得了市场份额,Silicon Motion在Micron、YMTC和SK hynix的市场份额正在不断增加。

转载自YOLE

Phison从七大NAND制造商购买NAND闪存并向Kioxia、Micron、WD和YMTC提供闪存控制器。Phison为系统集成商(如Acer、Asus、Oppo、Vivo等)提供定制模块。